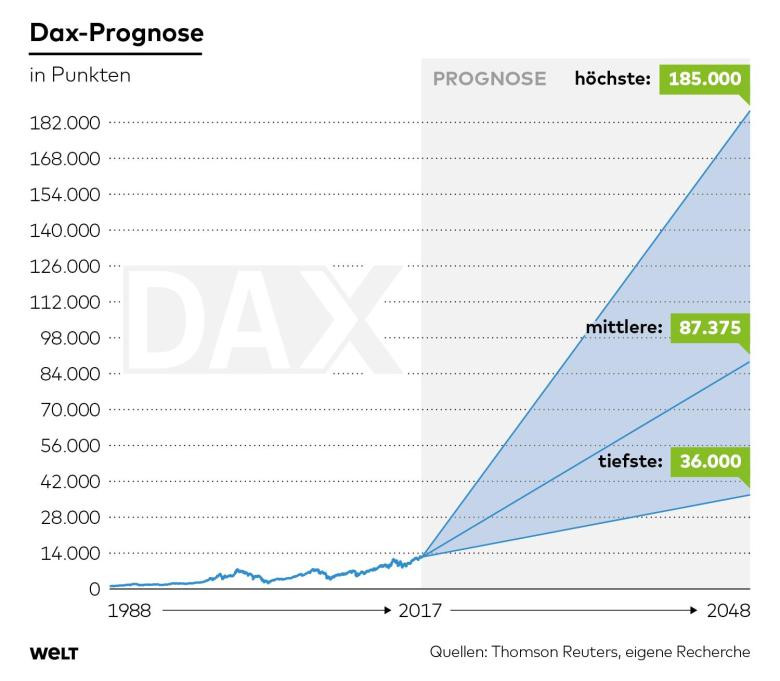

Začiatkom roka oslávil nemecký index DAX 30 rokov. Svoju púť začal písať v roku 1988 na úrovni 1000. Aktuálne sa pohybuje okolo úrovne 13400, čiže za 30-rokov vzrástla jeho hodnota na viac ako 13-násobok. Priemerné ročné zhodnotenie predstavovalo takmer 9 percent. Pri tejto príležitosti usporiadal nemecký denník Die Welt medzi investormi anketu ohľadom toho, kde by sa mohol DAX pohybovať o 30 rokov. Odhady sa pohybovali od 36000 (znásobenie 2,75x) do 185000 (znásobenie 14,2x). Priemer bol okolo 87000 (znásobenie 6,7x).

Výsledky ankety medzi investormi ohľadom úrovne indexu DAX v roku 2048:

Vidím to tak, že väčšina respondentov bola až príliš optimistická. Skôr by som DAX videl niekde v spodnej polovici týchto odhadov. A to z nasledujúcich dôvodov:

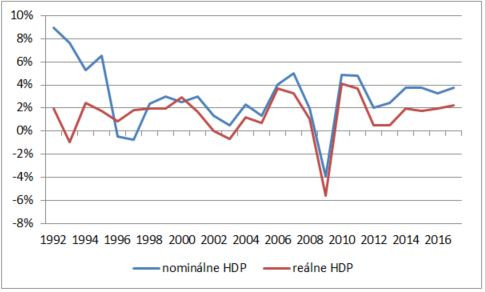

1) Minimálny potenciál pre rast akcií dlhodobý rast určuje rast HDP. Bavíme sa o nominálnom raste (teda o takom, ktorý nie je očistený o zmenu cien), pretože zisky firiem, ktoré investori sledujú, sa vyjadrujú v bežných cenách. Od zjednotenia Nemecka predstavoval priemerný ročný rast nominálneho HDP 3 percentá (z toho bola 1,6 percentná inflácia meraná deflátorom HDP). Pokiaľ by sa zopakoval tento rast, tak by mala byť ekonomika v cenách z roku 2048 2,5-násobne väčšia. To je menej ako najnižšia prognóza pre znásobenie hodnoty DAXu.

Navyše, existuje racionálny predpoklad, že rast nominálneho HDP bude v budúcnosti pomalší. Nie kvôli tomu, že by sa nemeckej ekonomike nemalo dariť, ale kvôli slabej demografii, ktorá negatívne dolieha tak na rast ako aj na infláciu. Pretože čím je v ekonomike viac pracujúcich, 1) tým viac agregátne vytvoria, 2) tým vyšší je celkový dopyt po úveroch, ktorý je inflačný. Keď ich je menej, platí opak.

Rast nominálneho a reálneho HDP v Nemecku:

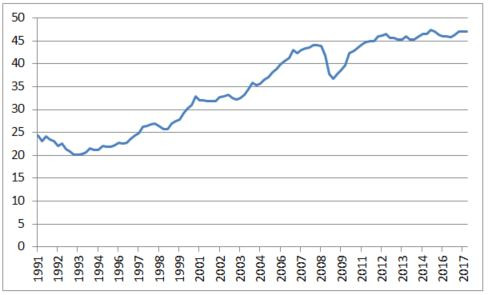

2) Nemecké firmy však nepredávajú len doma, a tak k ich rýchlejšiemu rastu ako HDP v minulosti prispel aj výrazne rýchlejší rast exportov ako domácej ekonomiky. Od roku 1992 rástli exporty ročne v priemere o 5,8 percenta. Od zjednotenia Nemecka sa objem exportu k HDP zdvojnásobil a aktuálne ja na úrovni 47 percent. Práve tento rast exportov pomohol akciám nemeckých spoločností mať vyššiu výkonnosť ako bol rast HDP.

V porovnaní so Slovenskom je to síce len polovica, veľké ekonomiky však majú viac priestoru vyrábať si tovary a služby pre domáce potreby a tak býva ich podiel exportov na HDP nižší. Napríklad pri USA je to len 12 percent, pri Japonsku a Číne, o ktorých sa hovorí, že žijú z exportov je to 16 percent, resp. 20 percent a pri troch ďalších veľkých ekonomikách EÚ (ktoré majú kvôli jednotnému trhu viac exportov) – Francúzsku, Británii a Taliansku je to tesne pod 30 percent. Čiže je nereálne, že by Nemecko dokázalo v budúcich rokoch zreplikovať prudký rast podielu exportov k HDP, ktorý prispel k výraznejšiemu rastu ziskov nemeckých firiem a teda aj ich akcií.

Vývoj podielu exportov na Nemeckom HDP (v percentách):

3) Nemecké akcie boli zrejme v čase vzniku indexu DAX podhodnotené. Veľa záleží na tom, kedy index DAX vznikol. Keby napríklad vznikol v o februári 2009 (kedy vrcholila kríza), tak do dnešného dňa by jeho cena vzrástla o 250 percent. Pokiaľ by však vznikol 12 mesiacom predtým (teda počas predkrízového vrcholu), tak by to bolo len o 66 percent.

Vyzerá to tak, že v roku 1988 sa obchodovali akcie v pomere k ziskom nízko. Vyzerá to tak píšem preto, lebo som nenašiel dáta pre pomer ceny k ziskom pre DAX, ale len pre americký index S&P 500 a ten bol v tom čase v porovnaní so ziskami lacný. Keďže akcie majú tendenciu sa v globálnom meradle plus/mínus pohybovať v rovnakých cykloch, tak predpokladám, že podobne bol na tom aj DAX. A práve toto nízke ocenenie z času jeho vzniku opticky zvýšilo výkonnosť nemeckých akcií za posledných 30 rokov.

Vývoj ocenenia amerického indexu S&P 500 (pomer ceny k ziskom):

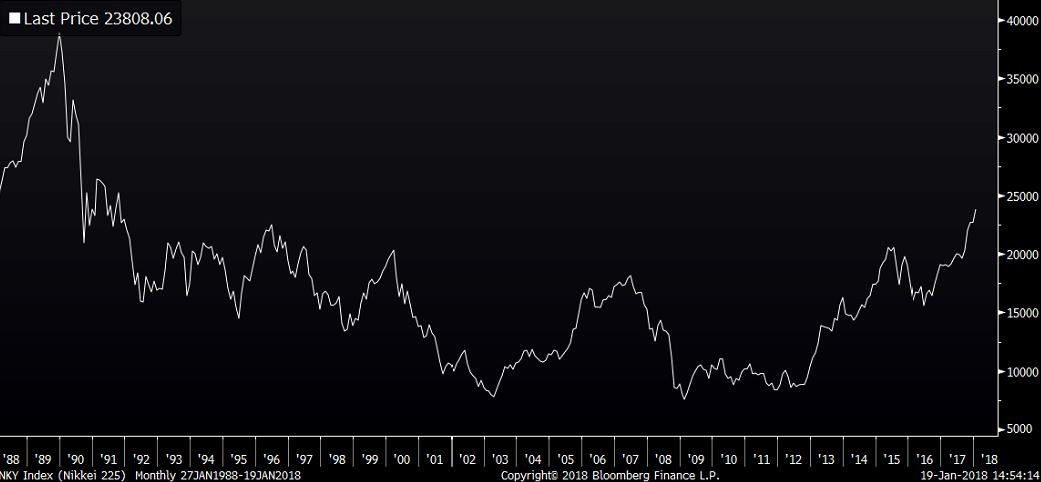

Základná poučka finančných trhov hovorí, že minulé zisky nie sú dobrým indikátorom budúcich ziskov. Vedeli by o tom v Japonsku, kde je aktuálne akciový index Nikkei nižšie, než pred tridsiatimi rokmi.

Vývoj japonského akciového indexu Nikkei:

Nikkei mal pred tridsiatimi rokmi tú smolu, že bol výrazne nadhodnotený (čo je opačná situácia, v akej bol v tom čase DAX). Niektoré výzvy, ktorým aktuálne čelí Nemecko, sú však podobné ako tie japonské – predovšetkým zlá demografia a minimálne inflačné tlaky. Vývoj na nemeckých dlhopisových trhoch je v posledných rokoch náramne podobný vývoju na japonských dlhopisoch od konca osemdesiatych rokov.

Vývoj výnosov z desaťročných japonských (1997-2004) a nemeckých (od 2004) dlhopisov:

Nikto z oslovených respondentov prieskumu Die Welt nečaká, že „japonifikácia“ preskočí z dlhopisov na akcie. Keby sa robil podobný prieskum v Japonsku v roku 1988, tiež by však s veľkou pravdepodobnosťou nikto nepovedal, že akcie v krajine budú o 30 rokov nižšie.