Ani nie kvôli tomu, že Renzi odstúpil, ale kvôli tomu, že politický systém ostane naďalej málo funkčný a bude cez neho problematické pretlačiť nutné reformy. Kým Taliansko nebolo v eurozóne, tak slabšia konkurencieschopnosť nebola takým problémom, pretože ju krajina riešila mega-deficitmi, infláciu a devalváciou meny.

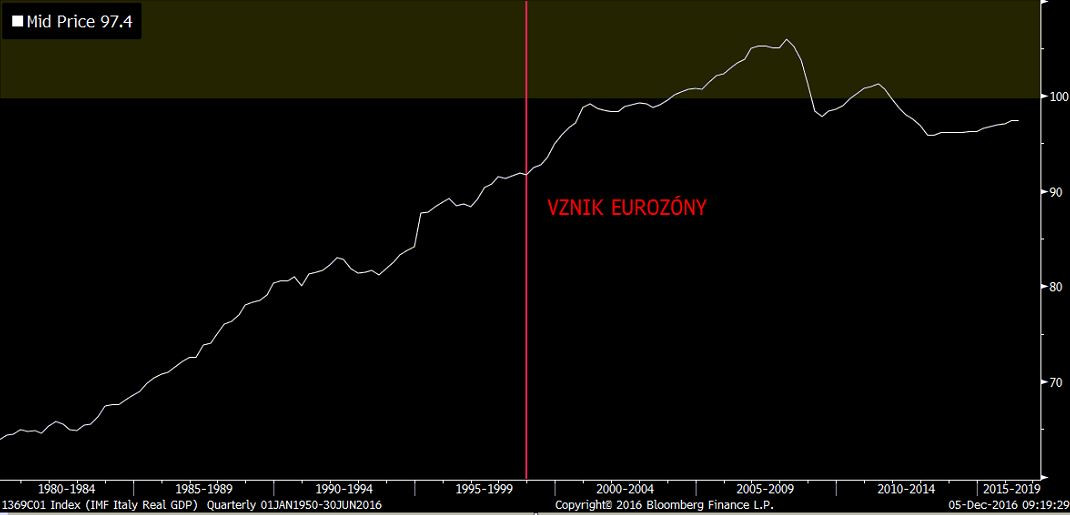

Odkedy má euro, tak to robiť nemôže a keďže opatrenia na zlepšenie konkurencieschopnosti cez parlament, kde musia prejsť v oboch komorách (ktoré sa volia rozdielnym spôsobom) v rovnakom znení, neprechádzajú, talianska ekonomika stagnuje. Od roku 1999 rástlo HDP v priemere ročne o 0,3% čiže na taký medziročný rast HDP, ako malo v druhom kvartáli Slovensko, by Taliansko potrebovalo niečo cez 10 rokov.

Vývoj talianskeho reálneho HDP (rok 2010=100)

O to, kto potrebné reformy presadí, nejde (Taliansko je na tom zle v medzinárodných rebríčkoch konkurencieschopnosti napr. pri vymožiteľnosti práva, administratívnych nákladoch, kvalite verejných inštitúcií či trhu práce). Ide o to, že pokiaľ nebudú presadené, tak Taliansko bude mať naďalej problém v eurozóne rásť. Keď niekto chce investovať v eurozóne (pokojne aj talianska firma), tak Taliansko rozhodne nie je prvou voľbou a bez reforiem ani nebude.

Pri pokračovaní stagnácie hrozí pokračovanie narastania preferencií euroskeptických síl (Hnutie 5 hviezd, Liga Severu - spolu majú podľa posledných prieskumov spolu viac ako 40%), ktoré v prípade víťazstva môžu vyhlásiť referendum o vystúpení Talianska z EÚ. Podobné ako v Británii. A pokiaľ by to prešlo, tak by to mohol byť podstatne väčší prúser ako BrExit. Kvôli tomu, že Taliansko by pravdepodobne opustilo aj eurozónu.

Eurozóna by sa tak vrátila do obdobia dlhovej krízy, kedy sa obávala o obrovské straty svojich bánk. Na scénu by sa vrátilo to, čo Draghi nazýval redenominačné riziko – krajina, ktorá by vystúpila z eurozóny, by zarábala v novej mene, subjektom zo zvyšku eurozóny by však dlžila v eurách. Pokiaľ by povedzme líra oslabila po vystúpení z eurozóny o polovicu, tak za každé euro dlhu by po novom dlžili talianske subjekty veriteľom v eurozóne 2 líry (domácich bánk by sa to netýkalo, na líry by sa prekonvertovali záväzky aj pohľadávky).

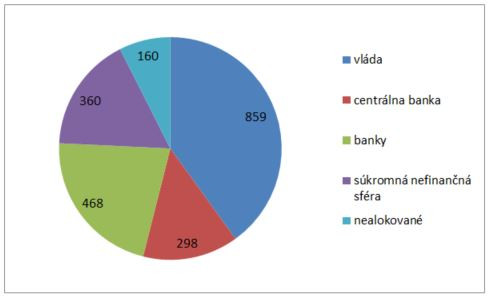

A tak by sa stal taliansky eurový dlh neobsluhovateľný. Talianske ekonomické subjekty mali v druhom kvartáli externý dlh vo výške 2,15 bil. eur, z ktorého je drvivá väčšina splatná v eurách (ca. 860 mld. pripadá na vládu).

Štruktúra talianskeho externého dlhu podľa sektora ku Q2 2016 (v mld. EUR)

Taliansko síce má externé aktíva v objeme zhruba 2,6 mld. eur, tie sa však s externým dlhom nedajú sčítať. Väčšina z externých aktív je vo forme úspor domácností a zahraničných investícií firiem. Vláda ich má minimum, keby napríklad vláda po vystúpení z eurozóny chcela vyplatiť svoj eurový dlh likvidáciu talianskych externých eurových aktív, tak by musela zhabať úspory domácností, alebo zahraničné investície firiem, čo v žiadnom prípade neurobí, to radšej na externé záväzky zbankrotuje.

V prípade najhoršieho možného scenára – vystúpenia Talianska z eurozóny, teda hrozia európskym bankám stámiliónové straty (tým sa dá zabrániť v prípade extrémne kreatívneho riešenia medzi ECB a Bank of Italy, o tom viac o ňom napíšem, pokiaľ by sa situácia pritvrdila).

Ešte sme však od toho scenára ďaleko. Najskôr musia euroskeptické sily vyhrať voľby (či už predčasné alebo riadne), vyhlásiť referendum o členstve v EÚ, to musí prejsť a k vystúpeniu z EÚ by sa muselo nabaliť aj vystúpenie z eurozóny.

Taliansko je tak trochu v začarovanom kruhu – bez funkčného politického systému reformy neprejdú, bez reforiem bude Taliansko bez možnosti devalvovať menu stagnovať a to bude nahrávať euroskeptickým silám. Čiže vyššie načrtnutý vývoj sa rozhodne vylúčiť nedá.

Vyzerá to, že riziko rozpadu eurozóny je späť. Kým v rokoch 2011-2012 to išlo po ekonomickej linke, dnes to ide predovšetkým po politickej. A kým dlhovú krízu dokázala vyriešiť ECB tým, že zagarantovala štátne dlhopisy a de facto aj medzibankový dlh, teda znížením ekonomickej nedôvery, tak na politickú nedôveru je už prikrátka.