O službách bankovníctva pre privátnu klientelu sme sa rozprávali s Romanom Hajdukom, riaditeľom pre privátnu klientelu v UniCredit Bank na Slovensku a Vladimírom Málikom, špecialistom vývoja digitálnych produktov tejto banky.

Pán Hajduk, od sumy 50 tisíc eur môže klient dostať od vašej banky špeciálne služby, pričom v iných bankách je na to potrebná oveľa vyššia čiastka. Porovnajme si teda ponuku klasického bankovníctva a ponuku bankovníctva pre privátnu klientelu v UniCredit Bank. V čom sa líši a čo má spoločné?

Rozdiel medzi klasickým bankovníctvom a službami Privat Premiun môžeme vidieť v individuálnom prístupe bankára ku klientovi. Má naňho viac času, čím sú stretnutia osobnejšie, podrobnejšie a viac výhodné pre samotného klienta. Ďalším rozdielom je aj šírka investičných ponúk, keďže Privat Premium pracuje s otvorenou architektúrou osvedčených investičných správcov, ako sú napríklad Black Rok, Fidelity, JP Morgen. Správcov vyberáme na základe našich vlastných analýz a ratingov, ktoré im udeľuje nezávislá ratingová agentúra Morningstar. Toto má napomôcť nezávislosti pri poradenstve, čo vo viacerých bankách nie je možné. Cieľom je vybrať pre klienta najlepšie investície z ponuky zmienených správcov a dosiahnuť tým čo najvyšší prínos pri čo najprijateľnejšom riziku. Okrem špeciálne nastavených hypoték, sú v rámci ponuky aj individuálne úverové riešenia. Klient vie čerpať takzvaný Lombardný úver, ktorý je krytý jeho zainvestovanými aktívami. Výhoda je tá, že klient nemusí zasiahnuť do svojich aktív ak potrebuje hotovosť. Vie si túto potrebu vykryť práve týmto typom veľmi flexibilného úveru.

Prečo je dobré obrátiť sa na profesionála v prípade, ak máme hotovosť?

Základnou úlohou bankára je, skrz jeho odborné znalosti, navigovať klienta tak, aby sa vyvaroval chyb pri investovaní. Tieto chyby vznikajú hlavne vtedy, ak klient na investovanie nemá dostatok času alebo sa jedná o investovanie do oblasti, v ktorej nemá početné skúsenosti, lebo svoj čas plne venuje rozvoju svojho biznisu, v ktorom je doma. Bankár je práve na to, aby klienta sprevádzal a pomáhal mu predchádzať chybám. Najčastejšie sa stáva to, že klienti držia až príliš veľa hotovosti, pričom v takom prípade majú malú šancu pokryť infláciu. Druhou najčastejšou chybou je, že vnímajú svoj investičný horizont skôr krátkodobo. Počas komunikácie s bankárom však prídu na to, že môže byť aj dlhodobejší. Dokonca z pohľadu klienta je najlepšie to, keď si uvedomí, že jeho zdroje sú generačné, čiže využije ich nielen on, ale aj jeho potomkovia. Tým pádom jeho investičný horizont môže byť dlhodobý, čo následne rozširuje možnosti pre investičné riešenia. Treťou chybou je to, že klienti majú niekedy tendencie koncentrovať až príliš veľa aktív do jedného sektora v ktorom pracujú, ktorému rozumejú, alebo ktorý ich geograficky láka. Príkladom toho je Čína, kde nemalá časť klientely má až priveľa zdrojov, a zvlášť v dnešných časoch si „užíva” pomerne početné korekcie. Ide tu o nedostatok geografického diverzifikovania aktív.

Aké investície vyhľadávajú klienti a akú úlohu v tom zohráva banka?

Drvivá väčšina klientov je veľmi konzervatívna a vyhľadáva bezpečnejšie investície. V dnešných časoch aj bezpečnejšie investície, ako sú bezpečné dlhopisy alebo dlhopisové fondy, ponúkajú možnosť získať zmysluplný úrok, čo v minulosti nebolo možné. Úrokové sadzby sa začali pri týchto typoch investícií hýbať niekde medzi 4 až 6-6,5 %. V súčasnosti vnímame zvýšený záujem práve o tieto typy investícií a vieme ich klientom aj po veľmi dlhom čase poskytnúť. V minulosti sa výnosy častokrát blížili k nule, dnes to však tak už nie je. Druhý typ investícií sú zaistené investície. Spopularizoval ich fakt, že najhorším scenárom je úpadok emitenta a pre klienta to znamená, že získa naspäť zainvestovanú sumu. V tomto prípade výnos závisí od vybraných podkladových aktív. Klienti, ktorí chcú poraziť infláciu a sú skúsenejší, spolu s bankárom radi vyhľadávajú akciové typy investícií, kde majú viac možností. Jednou z nich sú aktívne riadené podielové fondy, ktorých pridaná hodnota je práve v aktívnom riadení, s ktorým sa snažia prebiť index. Ďalšou možnosťou sú pasívne investície cez často zmieňované ETF fondy, ktoré sú voľne obchodovateľné na burze. Investičných možností je veľmi veľa. Úlohou bankára je uľahčiť klientovi život tým, že mu z tohto rozsiahleho sveta investícií vyselektuje to, čo je preňho relevantné. A tým mu ušetrí čas.

Poďme k osobe bankára pre privátnu klientelu. Kto sa ním môže stať a čo k tomu potrebuje vedieť?

V minulosti v tomto segmente pôsobilo veľa mladých ľudí. Klienti boli často prekvapení ich vekom, čo bolo spôsobené tým, že trh ešte nebol pripravený na tento segment. Časom ale časť ľudí získala skúsenosti a dnes sú z nich “ostrieľaní” bankári. To je príklad aj nášho tímu. V každom prípade musí byť človek, ktorý chce pôsobiť v tejto branži odborne zdatný a dôveryhodný, aby si mohol získať dôveru klienta. Taktiež musí byť komunikatívny, empatický a mal by mať vycibrenú schopnosť počúvať, aby vedel čo najlepšie poradiť svojmu klientovi. Čím dlhšie bankár pôsobí, tým je to pre klienta lepšie. Je to dôkazom toho, že má taktiež praktické skúsenosti, a že si prešiel rôznymi fázami trhu. Aj tými dobrými, ale aj tými zlými, keď nastali korekcie. Žiadne výkyvy ho teda neprekvapia. Táto skúsenosť je pri investovaní nenahraditeľná. Už z uvedeného vyplýva, že takýchto ľudí na trhu nie je veľa. Preto si o to viac vážime, že máme stabilný tím skúsených a ostrieľaných bankárov v tejto oblasti.

Aký majú vplyv digitálne nástroje na bankovníctvo pre privátnu klientelu?

Bankárom pri ich práci čím ďalej, tým viac pomáhajú digitálne nástroje. Aj keď musím povedať, že to je, a pravdepodobne aj bude, len doplnková záležitosť. Hlavne preto, že osobný kontakt s klientom je v tomto segmente nenahraditeľný aj pre jednu, aj pre druhú stranu. Je ale veľmi príjemné mať po ruke nástroj v prípade, že sa klient nemôže osobne stretnúť kvôli časovému stresu alebo začne pôsobiť v zahraničí. Vtedy vie bankár komunikovať cez naše aplikácie, alebo môže samotný klient zadávať pokyny cez aplikáciu, alebo na základe telefonického pokynu. To klientom šetrí čas aj stres.

Vladimír Málik je špecialistom vývoja digitálnych produktov UniCredit Bank na Slovensku, pán Málik, aký dopad majú digitálne služby na klientov?

Zavádzanie digitálnych služieb v Private Premium je motivované snahou uspokojiť zvyšujúce sa očakávania klientov na moderné, technicky zdatné riešenia, pričom je zachovaná vysoká miera personalizácie a odbornosti, ktorá je charakteristická pre tento segment bankovníctva. Digitálne služby v Private Premium sa týkajú využívania moderných technológií a online platforiem na zlepšenie a rozšírenie služieb ponúkaných klientom v tomto segmente. Tieto služby majú za cieľ poskytnúť klientom pohodlnejší, efektívnejší a personalizovanejší spôsob správy ich bohatstva, investícií a finančných otázok. Prístup k svojmu bežnému účtu prostredníctvom mobilnej aplikácie či platba mobilným telefónom v dnešnej dobe už asi nikomu nie je cudzia. Digitálne služby v bankovníctve pre privátnu klientelu rozširujú tieto digitálne služby o sofistikované nástroje na správu portfólií, ktoré umožňujú klientom a ich poradcom sledovať investície, analyzovať výkonnosť a urobiť informované rozhodnutia. Digitálne služby taktiež pomáhajú klientom stanoviť si a sledovať svoje finančné ciele, ako sú plánovanie dôchodku, ochrana a zhodnotenie majetku.

Akú efektívnosť prinášajú digitálne služby? Ponúkajú možnosť mať oddelene súkromné a firemné financie?

Digitalizácia prináša niekoľko výhod, tak na strane banky, ako aj na strane klienta. Prvou je efektívnosť, zjednodušujú sa procesy, znižuje papierová záťaž, automatizujú sa rutinné úlohy, čím sa šetrí čas.

Zlepšuje sa klientska skúsenosť. V súčasnosti klienti čoraz viac očakávajú poskytovanie niektorých služieb digitálnou, formou ako doplnok k tej tradičnej. Dostupnosť digitálneho nástroja, ako je napríklad mobilná aplikácia, môže zlepšiť skúsenosť klienta a uľahčiť prístup k svojim účtom, ponúka prehľad investícii, ale aj komunikáciu so svojim bankárom. Vďaka digitalizácii môže banka zbierať a analyzovať obrovské množstvo údajov. Banky tieto údaje využívajú na lepšie porozumenie potrieb a preferencií svojich klientov, čo vedie k ponuke produktov a investičnej stratégii šitej na mieru konkrétnemu klientovi.Dôležitá je aj bezpečnosť. Implementácia robustných bezpečnostných opatrení, ako súčasť digitalizácie, zvyšuje bezpečnosť údajov klientov a ich transakcií, čo je v bankovníctve pre privátnu klientelu nesmierne dôležité. A nakoniec digitalizácia umožňuje banke obsluhovať svojich klientov kdekoľvek a kedykoľvek. Dá sa povedať 24/7. Využívanie služieb v tomto segmente bankovníctva sa nemusí tak obmedzovať len na klientov, ktorí sú v dostupnej vzdialenosti k obchodnému miestu banky. Služby môžu využívať aj klienti na cestách alebo žijúci v zahraničí.

Aké služby a produkty ponúka aplikácia pre klientov ?

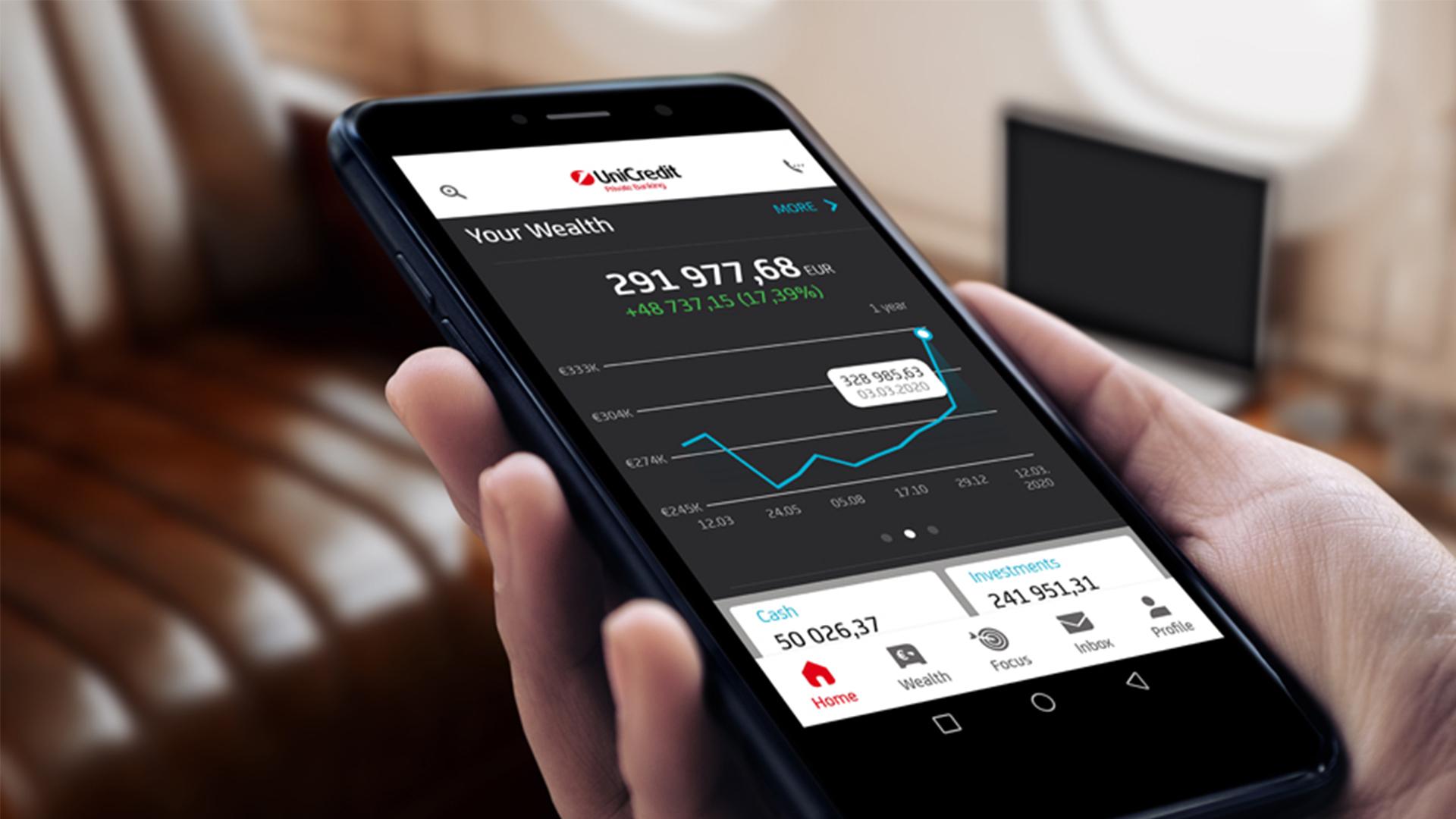

Naša mobilná aplikácie Private Invest, ktorá je poskytovaná len v segmente Private Premium a Private Wealth ponúka klientom hneď niekoľko zaujímavých služieb.

Okrem správy portfólia, prehľadu účtov, histórie investičných transakcií, mobilná aplikácia umožňuje klientom aj aktívne nakupovanie vybraných produktov v aktívnej ponuke banky. Nájde tu takzvané „best in class“ produkty od rôznych investičných spoločností, vrátane našich nových „onemarket“ investičných fondov.

Investičné transakcie v mobilnej aplikácii, či už nákupné alebo predajné, sú realizované kompletne online, bez nutnosti návštevy pobočky či podpisu papierových dokumentov. Klient je priebežne online informovaný o stave danej transakcie od jej zadania až po vysporiadanie. Aplikácia tiež umožňuje každému klientovi určitú mieru personalizácie. Klient si môže nastaviť ukazovatele, ktoré chce sledovať, ako je napríklad výkonnosť určitej zložky portfólia, konkrétneho produktu za zvolené obdobie, či nadchádzajúce udalosti napríklad splatnosti produktov, alebo môže sledovať investičné produkty a vývoj ich cien s možnosťou notifikácií o ich zmene. Nespornou výhodou mobilnej aplikácie Private Invest pre klienta je bezpečná komunikácia. So svojim bankárom môže klient v rámci aplikácie komunikovať a prijímať dokumenty bezpečne, oddelene od súkromných záležitosti, čím si zabezpečí dôvernosť a bezpečnosť dát.

Celý rozhovor si môžete vypočuť aj vo forme Podcastu:

Článok vznikol v spolupráci s UniCredit Bank.