Fond VXX ETF je v skutočnosti medzi retailovými investormi jedným z najviac obchodovaných inštrumentov. Ale ako funguje volatilita?

Začnime so základmi. Centrom všetkého je index VIX, ktorý vyvinuli Menachem Brenner a Dan Galai. Index VIX meria očakávanú anualizovanú zmenu v indexe S&P 500 v najbližších 30 dňoch na základe S&P500 opcií, ktorý sa nazýva aj ako implikovaná volatilita.

VIX sa obvykle obchoduje prostredníctvom opcií, futures, alebo ETF, ktoré nazývame aj ako deriváty. Takže obchodovanie s volatilitou je v podstate obchodovanie s derivátmi. Neexistuje nič podobné, zameniteľné, ako je tomu napríklad v prípade futures na ropu.

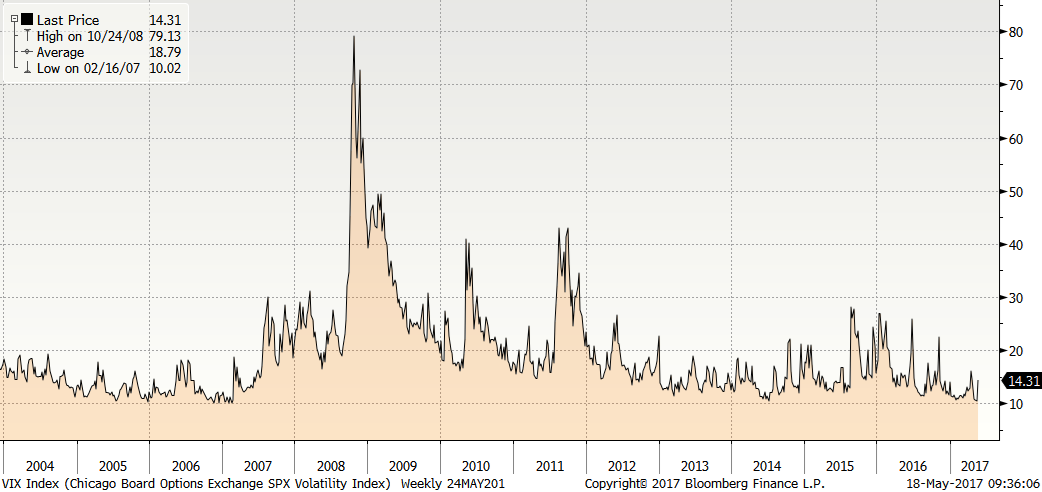

Spotové týždenné ceny VIX od roku 2004

Spotová cena indexu VIX sa vypočíta v reálnom čase a predstavuje teda aktuálnu cenu závislú od dopytu a ponuky po opciách indexu S&P500. Spotovú cenu však nemožno obchodovať. Jednou z možností ako to urobiť sú ale futures, ktoré predstavujú zmluvu medzi dvoma stranami uzavretú v súčasnosti o povinnosti predať alebo kúpiť nejaké aktívum v stanovenom čase v budúcnosti za cenu stanovenú v súčasnosti. Prirovnať by sme ju mohli k obchodovaniu ropnej zmesi Brent prostredníctvom futures. Inak povedané, predstavujú pevnú cenu v pevne stanovenom termíne v budúcnosti.

Ak sa pozrieme späť na štruktúru cien, napríklad 16.mája bola spotová cena VIX okolo 10,6, čo je výrazne pod historickým priemerom na úrovni okolo 19,4. Väčšina investorov a obchodníkov v súčasnosti verí, že implikovaná volatilita je príliš nízka a mala by ísť preto vyššie. Logickým obchodom sú tak „long“ resp. dlhé pozície, ktoré očakávajú rast derivátu.

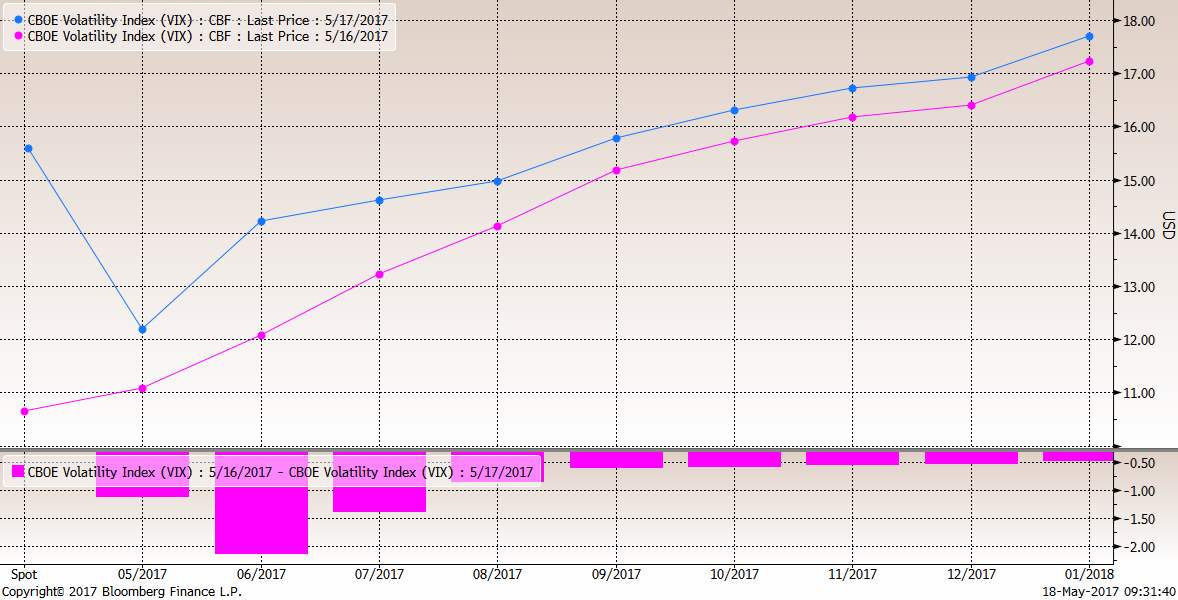

Avšak na rozdiel napríklad od akcií, sa pri VIX nedá kúpiť derivát na základe spotovej ceny, preto otvoríte na trhu pozíciu, ktorá odráža vaše očakávania volatility v budúcnosti. Povedzme napríklad, že si myslíte, že volatilita bude na konci roka oveľa vyššia, takže si kúpite futures na kontrakt VIX v decembri, napríklad na úrovni 16,4.

Kúpa kontraktu teda znamená, že očakávate v budúcnosti rast derivátu. Ako môžete na tomto obchode zarobiť? Volatilita musí byť v našom prípade v deň expirácie futures kontraktu vyššia ako 16,4, aby tak bol váš obchod ziskový.

Ak investor verí, že volatilita zostane nezmenená, teda na súčasných pozíciách, pretože pretrvávajúca politická kríza v USA spôsobí riziko nákazy na finančných trhoch, potom má nákup májových futures kontraktov zmysel na úrovni 12,2. Ak sa spotová cena za dva týždne nezmení, obchod predstavuje rozdiel medzi budúcou spotovou cenou vo výške 15,8 a vašou vstupnou cenou 12,2.

Treba ale povedať, že vo väčšine prípadov je realizovaná volatilita pod úrovňou implikovanej očakávanej volatility. Znamená to, že investori, ktorí kúpili volatilitu (teda očakávajú jej rast), budú na futures kontraktoch permanentne prerábať, pretože budú musieť platiť príliš vysokú cenu za nakúpenú volatilitu. Dôvodom je to, že mnoho investorov obchoduje s volatilitou s cieľom zahedgovať si svoje ostatné obchody.

Toto odhalenie nás privádza k ETF fondom, kde je opäť najväčším nebezpečenstvom pre retailových investorov práve nákup volatility, teda očakávanie budúceho rastu.

Kupovanie volatility leží na správnom načasovaní

ETF, alebo aj fondy obchodované na burze (exchange traded funds), sú ďalším derivátom. Mohli by sme ich prirovnať k nástroju, ktorý obsahuje deriváty (futures) podkladového aktíva (indexu VIX). ETF sú populárne, pretože na trhu prevláda názor, že nie sú tak komplikované ako iné deriváty. Malí investori si myslia, že nemusia rozumieť fungovaniu futures, aby mohli obchodovať volatilitu. Avšak to je veľmi mylná predstava. Pochopenie štruktúry VIX na trhu futures je kľúčom k pochopeniu rizík obchodov s ETF.

Jedným z najobľúbenejších ETF, v rámci ktorého sa volatilita nakupuje, je VXX. Toto ETF konštantne vsádza na rast volatility, teda volatilita sa nakupuje. Výsledkom toho je, že fond nesleduje výkonnosť indexu VIX, pretože ten sa cez spotovú cenu nedá obchodovať.

Ako sme už uviedli, implikovaná volatilita je často vyššie ako budúca realizovaná volatilita, takže index je v kontangu. Kontango sa úplne bežne vyskytuje napríklad na futures s ropou, kedy má nasledujúci kontrakt futures vyššiu hodnotu ako kontrakt predchádzajúci. Preto v prípade nakupovania volatility prostredníctvom futures vytvára „stratu“, čiže platíme neustále poplatok za držanie pozície. Ak by som mal túto situáciu prirovnať k analógii z bežného života, je možná paralela k poisteniu domácnosti. Každý rok platíte poistné, takže väčšinou sme v strate, ak však nastane katastrofický scenár, sme pod ochranou poisťovne.

Preto investorom, ktorí budú držať otvorené pozície očakávajúce rast volatility, sa bude v priebehu času znižovať ich kapitál. Je to nevyhnutné, a preto nakupovanie volatility je o načasovaní a o krátkych časových horizontoch. Investovanie prostredníctvom ETF je drahý spôsob, lebo okrem záporných výnosov plynúcich z držania pozície platíte aj poplatky poskytovateľovi ETF. Preto by sa mal tento inštrument využívať len na krátke, a nie dlhé časové obdobie.

Existuje aj opačný obchod, teda neustále predávanie volatility, resp. očakávanie poklesu volatility. V tomto prípade bude investor ťažiť z „poistenia“ uloženého na trhu. Najpopulárnejším inštrumentom pre tento prípad je index XIV. Krátke pozície VIX futures poskytujú pozitívny výnos, takže výkonnosť sa bude v dlhodobom horizonte vždy zvyšovať. Avšak akýkoľvek skok volatility spôsobí veľké straty pri krátkych pozíciách.