„Ak dnes predáte svoje podiely v podielovom fonde či akcie, prichádzate o zhodnotenie, ktoré do budúcnosti majú potenciál dosiahnuť. Pretože za posledné storočie prekonali akcie po každej kríze svoje pôvodné úrovne. Takýto krok je však ešte väčší problém, ak ide o sporenie na dôchodok. V takom prípade neprídete len o časť peňazí, ale najmä o šancu mať na dôchodku slušný život,“ hovorí Marián Búlik, finančný analytik OVB Allfinanz Slovensko.

„Upratali“ ste si už v druhom pilieri? Je najvyšší čas...

Pre budúcich dôchodcov je hrozbou prepad životnej úrovne. Slovenský dôchodkový systém už dnes tvorí ročne deficit vyše jedného percenta HDP a tempo sa vinou zlej demografie bude zrýchľovať. Štát bude musieť dôchodky z prvého piliera okresať. Ak by tak neurobil, slovenský dlh by len pre dôchodky dosiahol v roku 2039 hranicu 100 percent HDP a v roku 2053 až 200 percent. Skôr či neskôr to finančné trhy nebudú ochotné financovať a systém môže skrachovať.Ottó Kiss, okresný vedúci OVB Allfinanz Slovensko, pripomína, že jediným skutočným riešením vlastného dôchodku je investovanie. „Pre kvalitný dôchodok je nevyhnutné začať pravidelne investovať do podielových a ETF fondov. V úplne prvom kroku si však treba upratať v druhom pilieri,“ radí.

V uplynulých týždňoch dostali všetci sporitelia v druhom pilieri výpis aj s pomerom fondov, akým si sporia. Až 55 percent ľudí je, nanešťastie, v garantovaných fondoch. „Tieto fondy garantujú len zachovanie vašich vkladov za posledných 10 rokov. Avšak to podstatné pri dlhodobom investovaní je znásobenie vlastného vkladu vďaka výnosom a zloženému úročeniu. A to dokážu priniesť len akciové alebo indexové fondy,“ vysvetľuje Ottó Kiss z OVB.

Do štyridsiatky indexový fond, neskôr dlhopisy

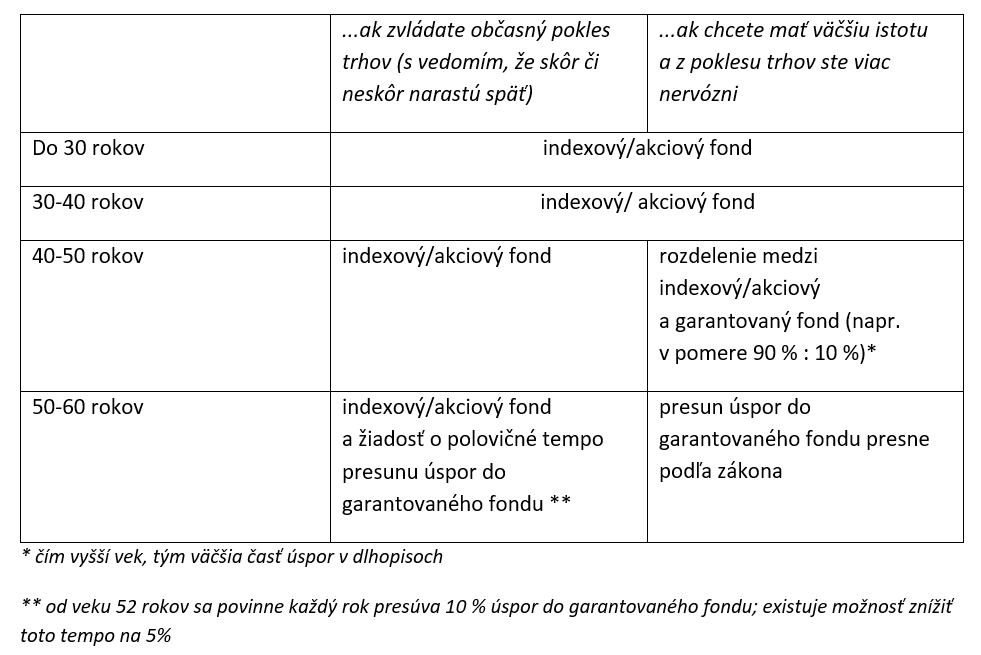

Čo teda robiť? Ak máte menej ako 40 rokov a váš pohľad na riziko nie je úplne konzervatívny, vaše úspory by mali byť len v indexových alebo akciových fondoch. Požiadajte svoju DSS o presun úspor čím skôr. Rovnaká stratégia platí aj pri mladších štyridsiatnikoch. Do dôchodku im stále zostáva 20 a viac rokov, čo je dlhý investičný horizont, ideálny pre indexový alebo akciový fond. Kto však potrebuje väčšiu istotu a je výrazne nervózny z poklesu trhov, môže si od veku 42 – 45 rokov postupne začať presúvať úspory do dlhopisového fondu. To znamená, že úspory by boli na úvod rozložené medzi indexový (alebo akciový) a dlhopisový fond napríklad v pomere 90 percent ku 10 percentám a pri vyššom veku by ich bolo v dlhopisoch čoraz viac (80: 20, 70: 30 a tak ďalej).

Od dovŕšenia 52 rokov sa úspory začnú zo zákona presúvať do garantovaného fondu, čiže dlhopisov, v tempe 10 percent ročne. Zákon však dáva možnosť tento presun znížiť na polovicu. „Určite odporúčam ponechať si časť úspor naďalej v akciách. Netreba zabúdať na to, že na dôchodku strávite priemerne vyše 20 rokov a vaše úspory v akciách môžu ďalej profitovať z rastu trhov,“ hovorí Marián Búlik.

V treťom pilieri využite maximálny príspevok

Takzvaný tretí pilier má zmysel len vtedy, ak vám pravidelne prispieva aj váš zamestnávateľ. V takom prípade totiž získavate okamžité zhodnotenie, ktoré neviete dosiahnuť nikde inde. „Ak máte v práci príspevok do tretieho piliera ako benefit, treba ho okamžite využiť. Odporúčam vkladať takú sumu, aby ste dostali od zamestnávateľa maximálny príspevok.,“ vysvetľuje Marián Búlik z OVB.

Štvrtý pilier ponúka najlepšie možnosti na zhodnotenie

Mnoho ľudí sa pýta, či má zmysel vkladať dobrovoľné príspevky do druhého piliera, aj keď už nie sú daňovo zvýhodnené ako v minulosti. „Odpoveď znie, že to závisí od vášho prístupu. Ak dokážete disciplinovane dodržať investičný horizont, čiže pravidelne investovať s cieľom nasporiť si väčšiu sumu na dôchodok, určite je lepšou cestou investovanie do podielových a ETF fondov mimo druhého piliera. V opačnom prípade je lepšie dobrovoľné príspevky využiť,“ odporúča Marián Búlik. Pri dobrovoľných príspevkoch do druhého piliera je istota, že sa k financiám nedostanete skôr ako po priznaní dôchodku. Je to tvrdé, ale zároveň správne. Vo vlastnom pravidelnom investovaní žiadnu takúto podmienku nenájdete. Navyše, pri investovaní do podielových fondov alebo ETF je veľkým plusom diverzifikácia rizika. Na rozdiel od druhého piliera môžete vložiť svoje peniaze do viacerých fondov či produktov.

V akých fondoch si sporiť v 2. pilieri podľa veku? Tu sú odporúčania OVB...

- 1,7 milióna ľudí si sporí v druhom dôchodkovom pilieri

- 1,5 miliardy eur minulý rok sporitelia prerobili pre nevhodné nastavenie fondov